皆さんは、投資と言えばどのようなものを思い浮かべますか?

一般的に投資で思い浮かべるものと言えば「株式投資」「不動産投資」など「〇〇投資」といったものが多いと思います。

そんな投資の一つに「FX」があるのはご存じですか?

「FXってギャンブルじゃないの?」

そんなことはありません。FXも列記とした投資の一つ。

投資である以上、利益を出して資産を増やすことを目的とした活動を行うものなのです。

ギャンブルではないかと思われるその要因は一概に「勉強不足」に他なりません。FXはきちんとした知識を身に付ければ決して儲からない投資ではないのです。

それにのちほど詳しく説明していきますが、FXは初心者でも少額投資からスタートでき、レバレッジを利用することで大きな取引を行えるので、不動産投資のようにまとまった資金が用意できないと始められないものではありません。

この記事ではFXとはどのようなものなのか?国内FXと海外FXの違いとは?2つのうちどちらがおすすめなのか?などについてまとめてみました。

このページの目次

FXの歴史

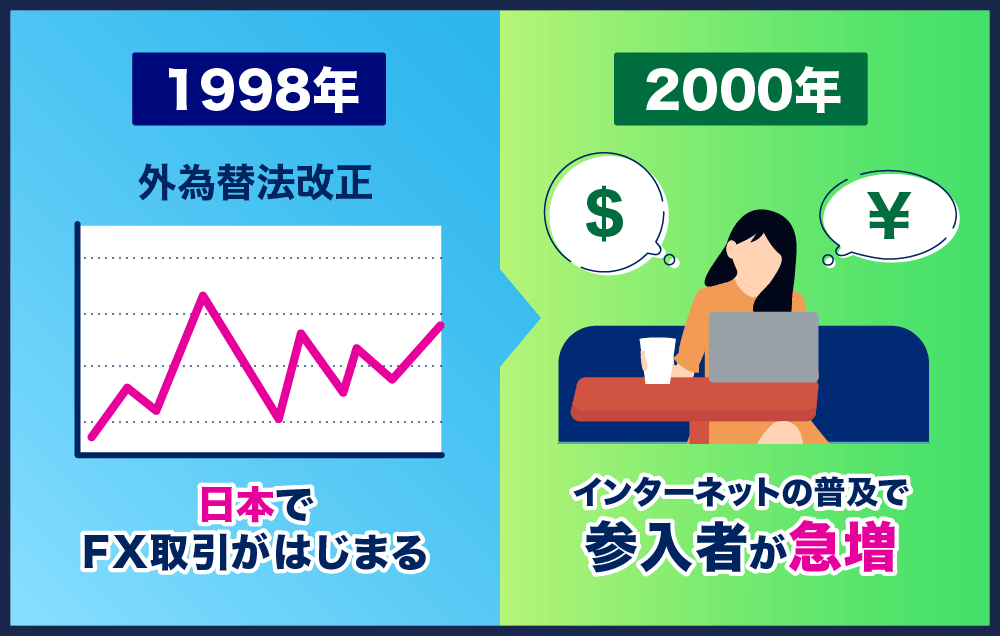

現在では多くの方に知られるようになったFXではありますが、実のところ日本におけるFXの歴史はまだ20年程度にすぎません。

日本円とアメリカドルの交換レートが1ドル=360円という固定相場制だった1960年代から1970年代、その頃の日本には円安や円高といった言葉も概念もなく、当然日本においてFXは知る由もない存在でありました。しかし1973年以降、先進国が次々と変動相場制を採択し、為替で儲けることが当たり前のようになってきました。その後1990年代半ばに差し掛かるとアメリカでは世界初となるFX取引が行われるようになります。その頃のFX市場規模は非常に小さなものでした。

日本では1998年に外国為替及び外国貿易法(外為法)が改正、一般企業やおよび個人でも為替取引が行えるようなりました。その中でFXも誕生します。日本で初めてFXを立ち上げたのは現在のひまわり証券である「ダイワフテーチャーズ」という会社です。日本人は元来為替レートへの関心も高かったことも相まって、あっという間に多くの人に浸透していきました。その傾向はインターネットの発展とともに拡大、ネットが普及しはじめた2000年頃からFXは急速に知名度を上げていきます。

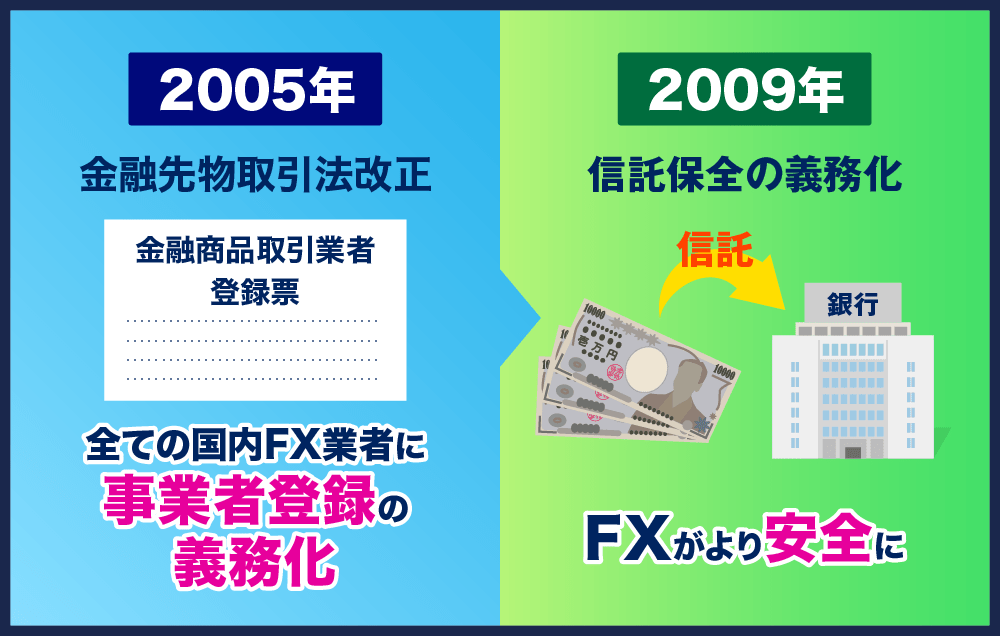

しかし、スタートした1998年当時、金融庁はまだFXに対して十分な注意を払っていなかったこともあり、トレードルールや仕組みは整備されておらず市場は混乱、中には悪質な業者もおり詐欺を働くような会社もありました。そのような悪質業者が様々なトラブルを誘発し、顧客資産を流用するなど社会問題となった時期もありました。

そのため金融庁もこうした事態に対応すべく、2005年には金融先物取引法が改正、すべての業者に登録の義務付けを実施します。これにより金融庁より許可が下りない業者は営業不可となり、悪徳業者は排除されることとなります。2007年にはトレーダー保護を目的とした金融商品取引法の施行、2009年4月には信託保全が義務化(FX業者が倒産、廃業となった場合にも資金が保護される)されるようになります。

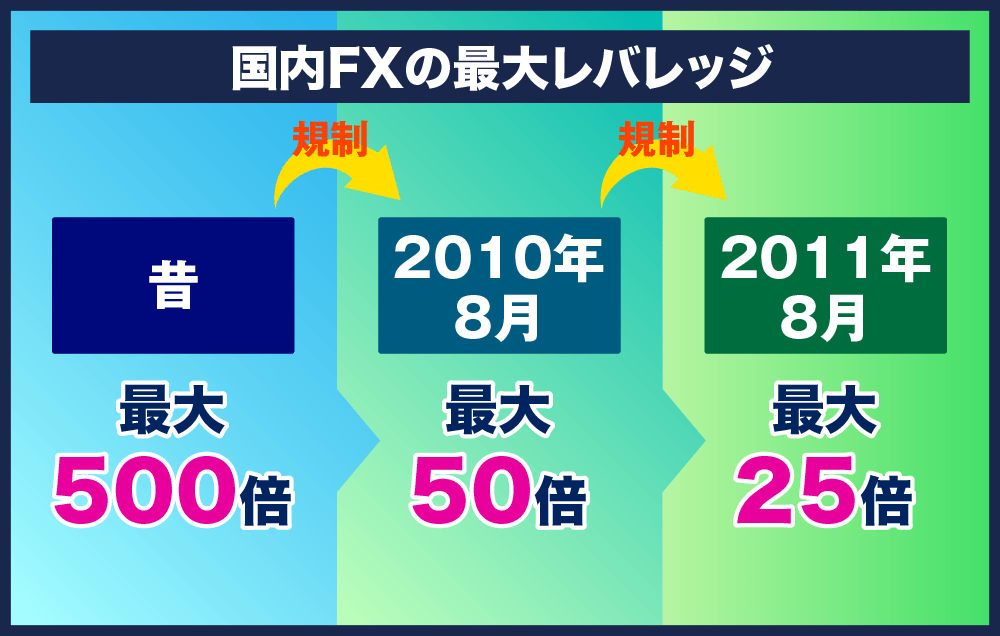

このように法的にも整備が行われたFXですが、今度は利用者側のトレーダーに問題が発生します。現在も一部の方にはそう思われていると思われますが「FXはギャンブルである」とみるトレーダーも数多くおり、レバレッジをかけたギャンブルトレードを行う方も多かったのです。当時の日本では500倍のレバレッジをかけることができたため、一攫千金を狙うことができた反面、大きな借金を背負うリスクも非常に高かったのでした。

そのような事態を重く見た政府はさらに法的規制を強化、2010年8月には日本国内においてFX業者が提供可能なレバレッジが最大50倍に規制しました。その1年後、2011年8月には現在と同様にレバレッジは最大25倍にまで規制が強化されることとなります。

日本国内でFXトレードを行うには「日本企業が運営するFX業者が安心だ」という方もいることでしょう。しかしながら、海外FXと比べると規制が厳しく思い切ったFXトレードが行えません。そのため2010年代以降は、日本のFX業者の低いレバレッジでは満足できないトレーダーは海外のFX業者に目を向けるようになります。

ほとんどの海外FX業者は日本の金融庁に登録をしていないため日本のレバレッジ規制が適用されることはありません。そのため海外FXであれば、数百倍~数千倍のレバレッジをかけたトレードを行うことができるため、多くの海外FX業者は日本市場に向けてプロモーションを行うようになりました。

2018年8月以降はESMA(欧州証券市場監督局)の規制により海外FX業者の取引環境が見直されてはおりますが、海外FX業者のハイレバレッジや豪華なキャンペーンボーナスは国内FX業者とは比べ物になりません。

日本のFX人口

現在日本のFX口座数はおよそ700~800万口座と推定されますが、そのうち実際にトレードしているのは1割の70万人ぐらいと言われています。では世界中でFXを行っているトレーダーのうち日本人の割合はどのくらいなのでしょう?

2017年に調査された「金融先物取引に関する個人投資家の意識調査」というアンケートにおいて全国20代~70代の一般男女2,000人が答えた回答によると、「FX取引を行ったことがある」と答えた方は2,000人中で135人、全体の6.7%という割合でした。日本で20代~70代までの総人口は2021年現在で約9,300万人となっており、その数で換算した場合「9,300万人×0.067=628万人」という計算となります。概ね推測通りの数となっていることがわかります。

FXトレードをおこなっている方の属性

先ほども出てきた「金融先物取引に関する個人投資家の意識調査」からのデータとなりますが、FXを行っている方の属性についてもう少し見ていきましょう。

FXトレードを行っている方の性別ごとの年齢比率(20代~70代)

年齢別で見てみると30代から40代が多いのが見て取れます。子育てへの資金獲得や将来への投資に関心が高い年代ならでは、といったところでしょうか。

| 年齢 | 男性 | 女性 |

| 20代 | 10.4 | 2.3 |

| 30代 | 26.7 | 5.9 |

| 40代 | 22.2 | 5.9 |

| 50代 | 6.7 | 4.4 |

| 60代 | 7.4 | 2.9 |

| 70代 | 2.9 | 2.3 |

FXトレードをしている人の職業

職業に関しては常勤雇用(非管理職)が33.5%と多いですが、専業トレーダーとして行っている方は自営業・自由業に含まれると推測され、~1割程度はトレードだけで食べていけている、とも読み取れます。それ以外の多くの方は本業を行いながら隙間時間や帰宅後にFXトレードをやっていると思われます。

| 職業 | 割合 |

| 自営業・自由業 | 14.9 |

| 常勤雇用(役員・管理職) | 12.7 |

| 常勤雇用(非管理職) | 33.5 |

| パート・アルバイト | 13.4 |

| 専業主婦・主夫 | 6.7 |

| 無職・年金受給者/学生 | 18.0 |

| その他 | 0.8 |

FXトレードをおこなっている人の年収

FXトレードを行っている世帯の年収は400万円~700万円未満の層が多いのが伺えます。投資に回せる余裕資金がないとトレードが難しい現状と、給料以外の副収入を増やしたいと思う中、場所や時間にとらわれないFXトレードを行っている、といった具合でしょうか。

| 年収(世帯年収合算) | 割合 |

| 200万円未満 | 8.3 |

| 200~400万円未満 | 20.7 |

| 400~700万円未満 | 36.1 |

| 700~1,000万円未満 | 20.0 |

| 1,000万円以上 | 14.9 |

FXでどれくらい勝つことができるのか?

2018年4月に金融先物取引業協会が「FX実態調査(外国為替証拠金取引の取引顧客における金融リテラシーに関する実態調査)」発表したものによると、FXにおいて利益を出している人は60.3%ということです。

利益を出している人の中での利益額は以下のようになっています。

| 利益額 | 割合 |

| 利益額0~20万円未満 | 35.6% |

| 利益額20万円以上~50万円未満 | 10.1% |

| 利益額50万円以上~100万円未満 | 7.1% |

| 利益額100万円以上 | 7.5% |

反対に損失を出した人の損失額は以下のような割合です。

| 損失額 | 割合 |

| 0~-20万円未満 | 28.4% |

| -20万円以上~-50万円未満 | 5.9% |

| -50万円以上~-100万円未満 | 2.2% |

| -100万円以上 | 3.2% |

半数以上の方が金額の大小はあれど、利益を出すことが出来ている、ということが伺い知れます。

このことからも、FXはギャンブルではなく(競馬やパチンコ、宝くじとは還元率が違います)れっきとした投資である、ということが見て取れるかもしれません。

国内FXの実情

一昔前まで「国内FXの取引環境は最高」「FXをやるなら国内の業者」と言われた時代もありました。しかし2011年に入ってから、日本国内で個人口座のレバレッジが最大25倍に引き下げられたこと、2015年のスイスフランショック等による追証問題などにより、国内FX市場は必ずしも良いとは言えない状況になっています。

実際のところ、ハイレバレッジやゼロカットシステム、豪華なボーナスキャンペーンといった点では海外FXのほうが国内FXより有利と言われることも多く「どちらで口座開設すれば良いのだろう?」「自分には国内FXと海外FXのどちらが向いているのか?」と悩んでしまう方も数多くいることでしょう。

そこで、国内FXの現状について海外FXと比較しながら、以下の項目に沿って解説していきたいと思います。

- レバレッジ

- スプレッド

- ゼロカットシステム

- ボーナスキャンペーン

- 取引方式

- 取引プラットフォーム

- 銘柄数

- 口座開設のしやすさ

- 収益にかかる税金

①レバレッジ

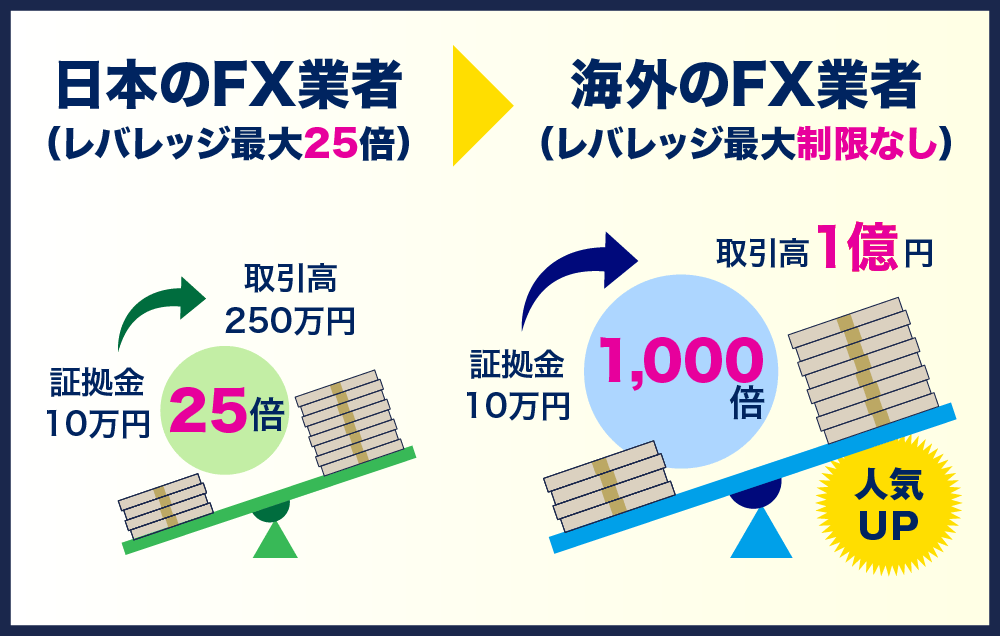

国内FXのレバレッジは日本の法律で最大「25倍」と決められています。海外FXの中にはレバレッジが平均して400~500倍に設定されているものも多く、ダイナミックな取引ができる業者が多く存在しているため、その歴然とした差に落胆する方もいるかもしれません。また一部のFX業者では、3,000倍や5,000倍といったハイレバレッジ口座を用意しているところもあります(ただし口座数限定のものが多い)。そんなハイレバレッジを目当てに口座開設を行う日本人トレーダーはかなりいるようです。

ではなぜトレーダーがこれほどまでにレバレッジを重視するのかと言うと、レバレッジによってトレードできる金額の大きさが変わってくるためです。

たとえば、証拠金が10万円しか準備できない場合であっても、

レバレッジ25倍の国内FX業者であれば250万円の取引までは可能

レバレッジ1,000倍の海外FX業者であれば1億円の取引が可能

となります。つまり元手は同じであっても取り扱い可能な金額が大きく異なるわけです。上記の場合では40倍の開きが出てしまいます。このように比較してみると、海外FXは国内FXをはるかに上回る高額の取引が出来ることわかります。

しかしハイレバレッジの取引は当然ながらハイリスクになりやすく、強制ロスカットになりやすいというデメリットがあることも事実です。

逆に国内FXの25倍のレバレッジであればリスクを抑えた取引をすることも可能ですし、そもそも「そんなに高いレバレッジでトレードをしなくても良い」と考える方であれば、国内FXでも十分に取引が楽しめるでしょう。

②スプレッド

国内FX業者の魅力といえるのが、世界トップレベル水準を誇る極狭スプレッドではないでしょうか。たとえば、国内大手FX業者である「DMM FX」では、USD/JPYのスプレッドがおよそ0.3pips(固定スプレッド)となっており、インターバンクのスプレッドとほぼ同等の低水準となっています。

ここまで極狭のスプレッドを提供できるのは、「DD方式」というディーラーが取引に介入する不透明な取引方式を採用しているためです。このDD方式では、トレーダーが負ければ負けるほどFX業者の利益となります。そのため勝ち続けるとスプレッドが突如広がったり、口座凍結に追い込まれたりするケースもあるようです。

一方、海外FXでは「NDD方式」を採用している業者がほとんどで、ディーラーが介入しない透明性の高い取引が行われています。国内FX業者と比べるとスプレッドはやや広いものが多いのですが、「透明性が高い」「リクオート(約定拒否)が起きづらい」などの理由から、あえて海外FX業者を選択するというトレーダーも少なくありません。

とはいえ、「海外FX=どの口座もスプレッドが広い」というわけではなく、海外FX業者の中には、スタンダードタイプの口座とは別に、スプレッドに特化した「ECN口座」が用意されているところもあります。NDD方式での透明性は確保しつつもスプレッドも重視したいという方は、ECN口座のあるFX業者を選択するのも一つの手かもしれません。

DD方式とNDD方式の違いについては後述していますので、興味のある方はぜひチェックしてみることをおすすめします。

③ゼロカットシステム

FXを始めるかどうか迷っている方の中には、「FXで多額の借金を背負ってしまったらどうしよう」「多額の損失が出たら怖い」と不安に感じている方も多いことでしょう。

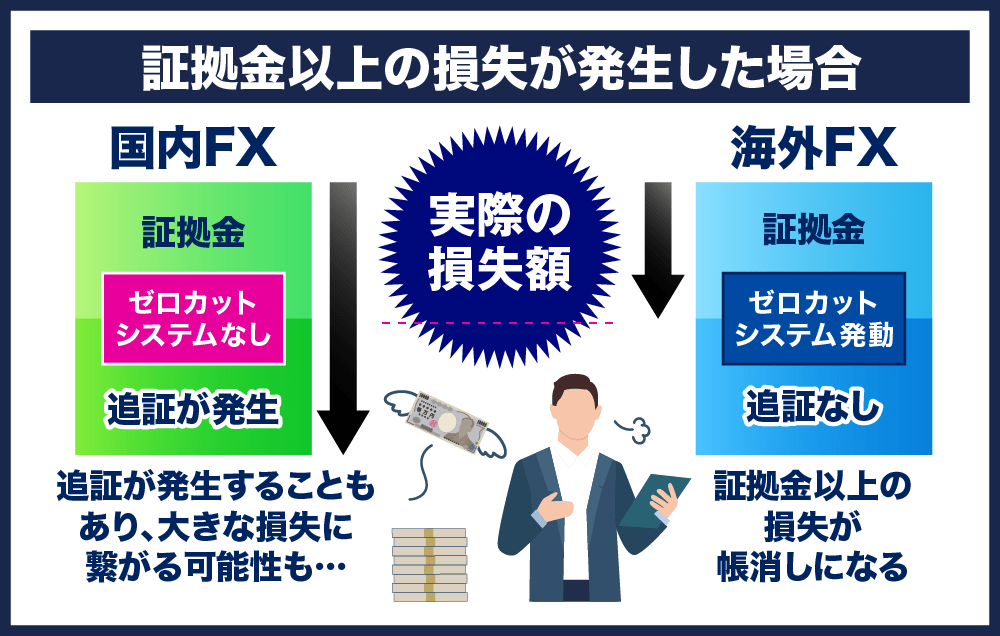

実際のところ、FXで借金を背負ったケースのほとんどは国内FX業者でのトレードで発生しているものです。国内FX海外FXの双方で、証拠金維持率を下回った場合に強制的にポジションを損切りする「強制ロスカット」が存在しますが、東日本大震災やスイスフランショックなど、市場に急変動が起きるような場合には、強制ロスカットが発動することなく、口座残高を超えるような大損失が発生するケースもあり得ます。

しかしながら海外FXの場合「ゼロカットシステム」という制度によって、口座残高を超える分の損失については追証(追加証拠金の支払い)を受けることはありません。その反対に国内FXでは必ず追証の支払いが必要となります。そのためもし追証の支払いが困難となる場合は、借金を背負ったり、場合によっては自己破産に追い込まれたりする可能性も否定できません。つまり、「国内FXでトレードを行う=借金のリスクと隣り合わせ」ということになります。

現状では、国内FXでゼロカットシステムを導入することは金融商品取引法で禁じられており、法律が改正されない限り国内FX業者で追証の制度が無くなることはありません。「25倍しかレバレッジをかけられないのであれば、それほどリスクではない」という意見もあるかもしれませんが、数十万、数百万でも追証が発生するのを避けたいのであれば国内FXでのトレードは見合わせた方がよいかもしれませんね。

④ボーナスキャンペーン

国内FXのボーナスキャンペーンは大手業者を中心に開催されていますが、キャンペーンの内容はさまざま。

- 口座を開設するだけでキャッシュバックが受け取れるプレゼントキャンペーン

- 口座開設+スマホアプリのログインで〇〇円がゲットできるキャンペーン

- スプレッド縮小キャンペーン」「特産品などのプレゼントが当たるキャンペーン

- 取引額に応じてカードのポイントが付与されるキャンペーン

このように列挙してみればとてもキャンペーン内容は充実しているように見えますが、実際のところ貰えるボーナス額がオマケ程度の微々たるものであったり、入金や取引条件がかなりしっかりと決められていたりするため、それほど魅力的な内容とは言えないのが現状です。そのためインターネット上の書き込みSNSでは「ボーナス目的に国内FXで口座開設するのは割に合わない」とつぶやくトレーダーも多いように感じます。

一方で海外FXは「口座開設をするだけで2万円のボーナスが貰える」「累計の入金額が〇〇円に達するまで100%の入金ボーナスが貰える」といった具合に非常に豪華なボーナスキャンペーンを実施するところが多く存在します。特に口座を開設するだけで1万円や2万円といったビッグボーナスを受け取れるのは、初心者トレーダーや口座の使用感を試したいトレーダーにとってはかなり大きなメリットと言えるでしょう。トレードをせずにボーナスそのものを出金するといったことはできませんが、ボーナスを利用して得た利益は出金することができるため、「ボーナス目当てでFX口座を開設するなら断然海外FX」というトレーダーは数多くいます。

しかしながら、中にはボーナスキャンペーンを一切実施していなかったり、期間限定でのみキャンペーンが開催されていなかったりするところもありますので、海外FX業者でボーナスを目的とした口座開設をする場合には、ボーナスキャンペーンの内容をしっかり把握し、最もお得な条件でゲットできるように情報収集には工夫が必要です。

⑤取引方式

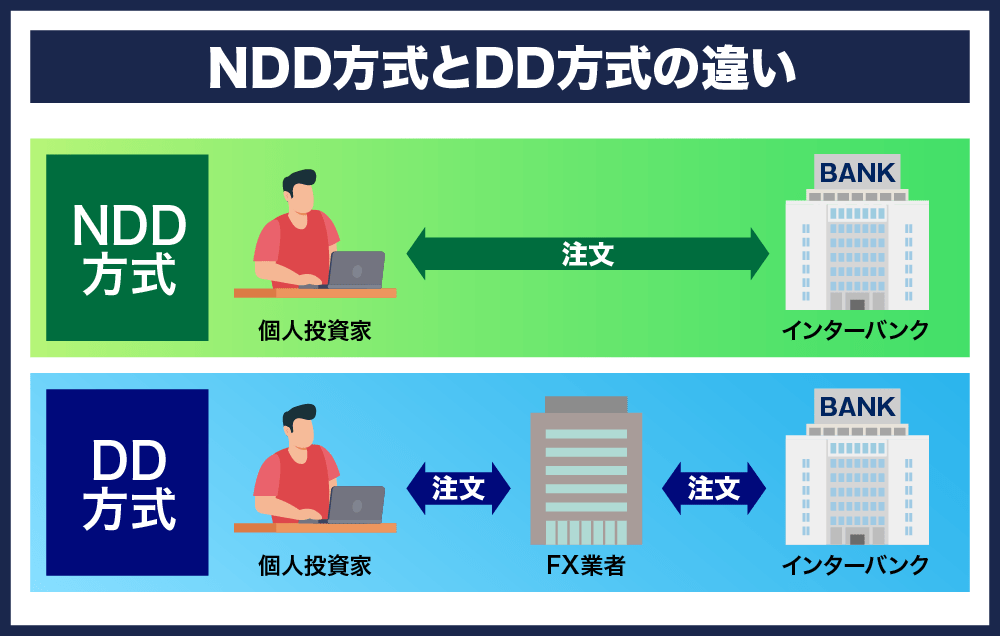

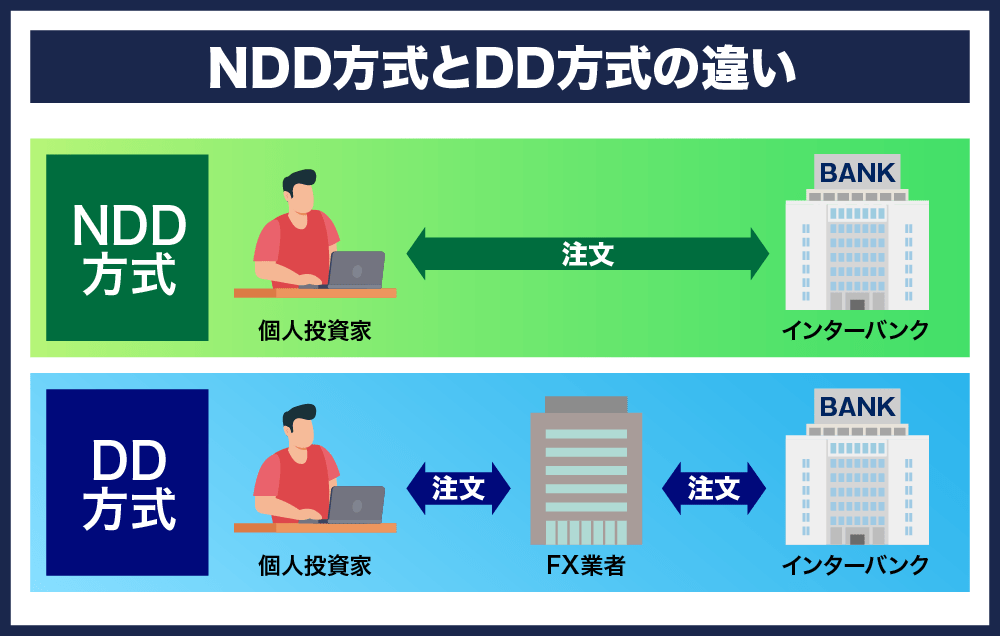

FXの取引方式は「DD方式」と「NDD方式」という2つに大別されます。

まずは両者の特徴を確認してみましょう。

DD方式

DD方式とは、トレーダーとインターバンクの間にブローカーやディーラーが介入する注文方式を指します。顧客からの注文をインターバンク(銀行間の取引の場のこと)へ流さず、そのままブローカーが注文を呑むケースがほとんどのため、取引の透明性が低くなり、約定拒否やスリッページ(注文を出した価格と実際に成立した価格との差)も起こりやすいとされています。DD方式の特徴は、顧客とFX業者が利益相反となる仕組みとなっている点であり、顧客が儲かれば儲かるほどFX業者が損をするシステムです。

NDD方式

NDD方式とは、ディーリングデスクが撤廃された方式であり、トレーダーとインターバンクの間に介入が起こらないシステムで、ディーラーが仲介しないのでDD方式よりも透明性が高いと言われています。ただしNDD方式でのFX業者の収入は基本的にスプレッド収入だけとなるため、比較的スプレッドが広めであることはデメリットに感じるトレーダーも多くいるようです。

先述した通り国内FX業者のほとんどはDD方式を採用しているケースがほとんどで、トレーダーと銀行の間にディーリングデスクが介在するため、業者に不利になる注文がはじかれるケースも少なくありません。DD方式ではNDD方式に比べてスプレッドが狭く、初心者トレーダーは「取引に有利」「利益率が高い」と感じる方もいるかもしれませんが、一方でDD方式は「自動売買の禁止」「スキャルピングは認めていない」など制約が多数設けられている場合もありますので、よく確認したうえで口座開設することをおすすめします。

⑥取引プラットフォーム

FXトレードを行うには取引プラットフォームの利用が必要不可欠。中でも国内FX業者では自社開発プラットフォームを利用するケースが多くなっています。代表的なものとしては、DMM FXの「DMM FX STANDARD」や「DMM FX PLUS」、GMOクリック証券の「プラチナチャートプラス」などが挙げられます。

一方の海外FXでは、MetaQuotes Software社によって2005年に開発、リリースされた「MetaTrader」シリーズを使用している業者がほとんどです。その多くが「MT4」または「MT5」を採択していますが、中でも「MT4」は対応するインジケーターや自動売買システム(EA)なども豊富で、世界中のトレーダーに最も愛されるプラットフォームと言われることもあるようです。

海外FXでは大抵の業者でMT4やMT5の利用が基本となっています。慣れるまでは少々てこずることもあるかもしれませんが、一度操作を覚えてしまえば他のFX業者で口座を開設しても問題なくプラットフォームの操作が可能です。

国内FXでは業者ごとに操作方法や使い勝手が異なるので少々不便に感じることでしょう。このように国内FX業者が多額の費用をかけて独自のプラットフォームを開設する理由は、表向きには「使いやすさを追求するため」「日本人に合わせた仕様にするため」などと言われていますが、実際には「トレードのブラックボックス化をするため」「不正な操作を会社側で行うため」ではないかと訴えるトレーダーもいます。

⑦銘柄数

一般的に、国内FXは海外FXよりも取り扱う銘柄数が少なめと言われています。詳細な銘柄数は業者ごとに異なるため、あくまでも傾向値として、です。国内FX業者で扱われる銘柄数は、平均20~30種類程度のFX通貨ペア。中にはCFDを扱う国内FX業者もありますが、日経平均や貴金属などその数はかなり限定的です。

一方海外FXの取り扱い銘柄は、FX通貨ペア・貴金属・株式指数・穀物・原油・仮想通貨・ETHなど多岐に渡ります。中にはFX通貨ペアだけで90種類を超える銘柄を取り扱っている業者もあり、さまざま銘柄を幅広くカバーしているのが特徴です。

ドル/円などのオーソドックスなペアでしか取引をしないという方であれば国内FXでも十分ですが、マイナーペアやエキゾチックペアを取り扱いたい方の場合には、海外FX業者のほうが適しています。またコモディティ(コットン・コーヒーなど)や個別株などをCFD商品として展開しているFX業者もあって、あらゆるトレードにチャレンジしてみたい方には海外FXのほうがおすすめです。

⑧口座開設のしやすさ

当然ながら国内FXでは対象とするトレーダーが日本人であるケースがほとんどで、公式ホームページの内容や口座開設手順などは日本人のユーザーに分かりやすいようにまとめられていることがほとんどです。

一方の海外FX業者の中には、日本語対応ページが用意されていなかったり、翻訳サイトで簡易翻訳されたような分かりづらい日本語表記となっていたりするケースも少なくありません。そのため中には「書いてある内容が全く分からない」「意味をうまく読み取れない」と感じ、海外FX業者での口座開設に不安を感じる方もいるようです。

このように見ると、国内FX業者のほうが口座開設はスムーズに行えるような気がしますが、「国内FX業者で口座開設をするためにはマイナンバーの提出が必須」という点には注意が必要となります。また一部の国内FX業者では、住所確認のために郵便物を受け取ったり、面倒な書類をいくつも提出したりするケースもあります。

しかし海外FXの場合、マイナンバー登録や煩わしい書類の提出などはほとんどなく、数分程度で登録ができるパターンが多く、あっという間に口座開設が完了します。基本的な申し込みフローは、必要な項目を記入し「現住所が確認できる書類」と「顔写真付きの証明書」をアップロードするだけなので、ネット上だけで処理が完結するのもメリットです。

ただし、口座開設は簡単に出来るケースでも、ボーナスを受け取る場合や出金を行う場合には必要書類の提出がすべて行われないとできないことがほとんどです。

⑨収益にかかる税金

国内FXと海外FXを比較すると、「なんとなく海外FXのほうが良さそうだな…」と感じる方もいるかもしれませんが、税金面だけを考慮すると国内FXに軍配が上がります。

国内FXの税率は「一律で20.315%」となっており、「申告分離課税方式」に基づいて徴集されるため、1万円稼ごうと1億円稼ごうと、税率は変わらず20.315%のままです。

しかし海外FXの場合には「累進課税による所得税の適用」となってしまうので、所得税に応じて税率が変化する(約5%~45%)システムが導入されています。さらに都道府県民税や市町村税などもプラスされるため、税金として差し引かれる金額はもっと大きくなります。海外FXにおいて、税率20%を超えるラインとなるのは「330万円~」、つまり、年間利益で330万円以上を超える場合には、国内FXのほうが税金は安く済むわけです。

なぜ海外FXの方が国内FXより魅力的なのか?

ここまで国内FXを中心に海外FXとの比較から見てきましたが、「国内FXより海外FXの方が魅力的ではないか?」と思った方がいたらその通りかもしれません。この記事では、国内FXよりも海外FXの魅力を伝えようとしてまとめていることもあって、ここからは海外FXを中心として、メリット・デメリット、海外FXでおすすめの業者を見ていくことにしましょう。

海外FXの3つの魅力

海外FXの魅力的な理由を3つ挙げるとすると以下3つです。

- ハイレバレッジ

- 豪華なボーナスキャンペーン

- 追証なしのゼロカットシステム

「ハイレバレッジ」については再三国内FXのレバレッジが最高25倍とお伝えしている反面、海外FXでは平均400~500倍、1000倍を超えるハイレバレッジを提供する業者も年々増えてきています。中には限定口座ながら5,000倍という業者もありますので、国内FXの比ではありません。とはいえ、間違ってはいけないのが、全てのトレードにおいてハイレバレッジトレードができるわけではないこと、口座や証拠金残高によってレバレッジに制限がかかることがあることは忘れてはいけません。

次に「豪華なボーナスキャンペーン」についてです。

海外FX業者といえば「豪華なボーナス」と言われるぐらい、年中大々的なボーナスを行っている海外FX業者はいくつかあります。一切身銭を切ることなくFXトレードを開始できるほどのボーナスを提供してくれる業者もあるため、海外FXに興味を引かれてしまうのは紛れもない事実とも言えます。

しかしここで覚えておきたいのが、豪華なボーナスキャンペーンを出している海外FX業者の多くはスプレッドが多少広めに設定されている傾向があります。反対にボーナスキャンペーンは行っていないものの、スプレッドが狭い業者というのもあるわけです。海外FX業者も営利目的をもとにビジネスを行っている訳なので、必ずどこかで自分の利益を確保できる道を作っています。目先のボーナスキャンペーンに踊らされないことも必要です。

最後に「追証なしのゼロカットシステム」ですが、国内FXにはないこのシステムが、ハイレバレッジトレードを可能にする最たるものと言えるのではないでしょうか。どれだけ大きな損失が出たとしても国内FXであれば追証によって借金を背負うことがあるかもしれませんが、海外FXの場合にはゼロになることはあってもマイナスになることは決してありません。

これらの魅力ある海外FXの特徴をもとにどのような海外FX業者があるのか、どのような特徴を持っているのかを細かく見ていくことにしましょう。今回は海外FX初心者のために、おすすめの業者46社をピックアップしました。

それぞれ特徴が異なる業者の中から、自身にとって魅力に感じるポイントが一つでもあるところで口座開設を行っておけば安心でしょう。